蓝英装备:拟定增募资不超2.4亿元 收购工业清洗系统及表面处理业务子公司少数股权等。

蓝英装备10月20日晚公告称,公司拟非公开发行不超过8100万股股份,募集资金不超过2.4亿元。募集资金净额将用于收购工业清洗系统及表面处理业务子公司SBS Ecoclean GmbH (简称“SEHQ”)15%的少数股权及补充流动资金。

2017年,蓝英装备与CSAG在德国设立合资公司SEHQ。其中,蓝英装备持有85%股份,CSAG持有15%股份,并通过SEHQ及其下属子公司SECN和SEMX作为收购主体以支付现金的方式购买了杜尔集团旗下全部的工业清洗系统及表面处理业务相关的股权资产及非股权资产,具体包括SEDE、SECH、SEUS、SEFR、SECI 100%股份及上海申克机械有限公司(SCCN)等持有的非股权资产。

蓝英装备于2017年3月31日(欧洲中部时间)完成了对杜尔集团旗下85%的工业清洗系统及表面处理业务的并购,相关标的业务于2017年4月1日纳公司合并报表范围。

根据《业务购买协议之补充协议》之附录文件《股东协议》,蓝英装备通过与CSAG在德国设立SEHQ并使CSAG在过渡期内保留对标的业务的少数股权,主要是为了减少未来一段时间业务运营的不确定性以及由于商业惯例、文化差异等带来的潜在不利影响,更加有序、平稳地将标的业务融入上市公司,并视未来CSP业务的发展情况和交易双方的战略、业务等发展情况,最终确定15%股份的后续安排。

据悉,蓝英装备与CSAG约定,在85%CSP业务收购完成交割之日起一年届满后,CSAG可行使其在SEHQ所持有15%股份的出售选择权,同时,蓝英装备可行使其对于CSAG在SEHQ所持有15%股份的购买选择权。根据约定,双方行使各自所持权利,蓝英装备决定收购CSAG所持有的CSP业务15%股份,交易对价约为人民币1.73亿元。本次股权收购完成后,蓝英装备将持有SEHQ的100%股份,SEHQ将成为蓝英装备全资子公司。

蓝英装备表示,本次发行完成后,公司将进一步开拓国内外市场,扩大国内外客户群体。公司借助Ecoclean和UCM的品牌效应,将进一步提升中国企业在全球工业清洗细分行业内的认知度,巩固公司在全球该细分行业内的领军地位。同时,提升公司在全球范围内产业布局的深度和广度,进一步增强公司全球竞争力,实现公司在各个主要地区和市场均衡协同发展的战略目标。

蓝英装备表示,本次发行募集资金投资项目使得公司在工业清洗领域的业务范围进一步扩大,且标的资产的先进技术、品牌及客户资源可以与公司形成良好的战略和业务协同。公司CSP业务的Ecoclean和UCM品牌为全球知名的工业清洗装备品牌。公司将借助品牌优势进一步开拓国内外市场,挖掘潜在客户价值。

此外,本次发行将有助于公司加速海外市场拓展,借助标的资产在工业清洗系统领域的品牌知名度,不断进行产业链的延伸及业务模式的升级,推进公司主营业务发展,丰富产品层次,实现可持续发展。

格雷众创园做产业服务大理念的探索者。2020年被称...

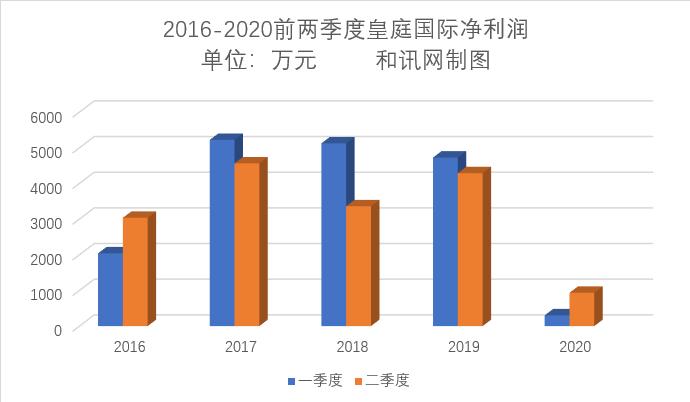

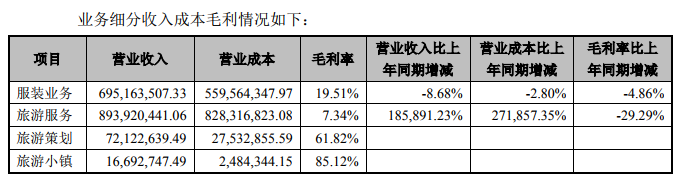

皇庭国际收监管函后再遭业绩“重锤”:上半年净利...

海兰信拟3 4亿现金收购实控人资产增值率高达740%...

希努尔第三季度增收不增利前两大股东所持股份全部...