江苏银行拟募资不超过200亿元。

7月9日晚间,江苏银行公告称,该行拟向原A股股东配售股份,此次配股拟按每10股配售不超过3股的比例向全体A股股东配售。

江苏银行表示,此次配股募集资金不超过人民币200亿元(含200亿元),在扣除相关发行费用后的净额将全部用于补充该行的核心一级资本,提高该行资本充足率,支持该行未来各项业务健康发展。

“一般而言,上市银行补充核心一级资本主要通过定增、可转债的方式,配股方式使用较少。江苏银行抓住时机进行配股来补充资本,也与监管鼓励中小银行多渠道补充资本的导向一致。”天风证券银行业首席分析师廖志明表示。

数据显示,截至今年一季度末,江苏银行的资本充足率、一级资本充足率、核心一级资本充足率分别为12.65%、9.94%、8.51%。

近2年,该行积极补充资本。今年4月,江苏银行发行了200亿元规模的无固定期限资本债券用于补充公司其他一级资本。2019年3月,该行公开发行可转债募集资金近200亿元。

配股融资具有效率高、操作简单等优点,成为不少上市公司较为青睐的改善资本结构的方式。但近几年未有银行进行配股融资。回溯来看,银行机构配股集中在2010年,招商银行、兴业银行、交通银行、中国银行、建设银行、工商银行、南京银行发布配股计划,当时7家银行共计募资1353.16亿元。中信银行于2011年完成配股,募资175.61亿元。招商银行又于2013年进行配股,募资275.25亿元。

廖志明认为,从目前情况看,大型银行的资本压力不大,配股融资补充资本的必要性也不高。相对而言,中小银行或对补充资本的要求更高一些。特别是抓住目前时点进行配股,或是一个较好的时间窗口,也是补充核心一级资本较快的一种方式。配股相对市价会有较大折扣,这样才能吸引绝大部分持股者参与配股。若不参加,将面临损失,配股后股价会除权。

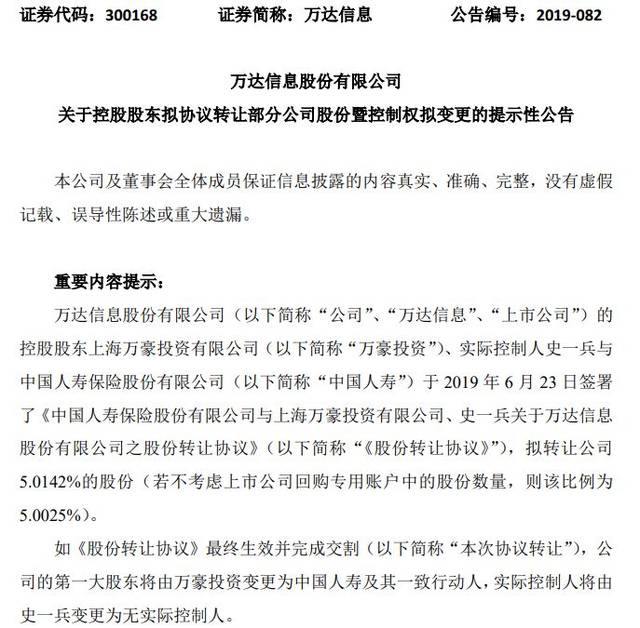

受让万达信息股权意外“夭折”国寿“痴心未改”。...

中国人寿7 9亿举牌万达信息成为第一大股东。尘埃...

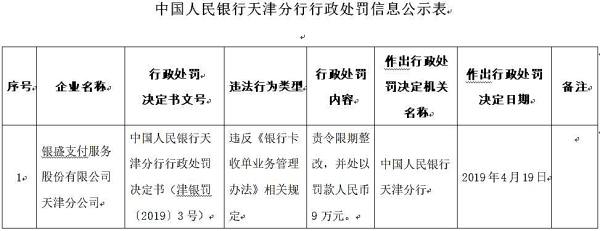

银盛支付天津违法遭罚违反银行卡收单业务管理办法...

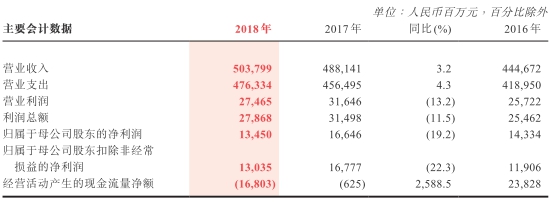

中国人保三大业务市场占有率齐下滑8高管年薪超百万...