P2P模式眼花缭乱 业界呼吁“负面清单”监管。

眼花缭乱的P2P模式激活了业界对互联网金融的监管之争,近日,在第四届财新峰会上,上海陆家嘴国际金融资产交易市场股份有限公司副总经理王肇铭直接点出,以“负面清单”的模式对互联网金融进行监管。

比起船大调头难的银行,小贷公司、担保公司以及典当行等机构拥抱互联网显得较为容易。《第一财经日报》记者了解到,有小贷公司与网站合作P2P业务,这种合作模式的核心,一边是小贷公司向网站推荐需要借款的客户,另一边则是拥有有理财需求用户的网站,向借款人撮合交易,网站仅仅起到平台作用,没有传统P2P的线下风控。这样的模式更像小贷公司将寻找投资人的职能外包给网站,另一边网站则将线下的风控、担保等事务外包给小贷公司,两者各司其职,是传统P2P模式的分工细化,模式强化了各自的中介角色。

投资人与借款人实现资金结算与对接的角色则由另一个独立第三方中介担任,比如财付通、支付宝等第三方支付平台。

市场对此反应惊人。有利网2013年2月底正式上线,董事长任用对本报记者说,上线至今10个月间累计撮合交易额达4亿元。

比起层出不穷的模式和不断刷新的交易纪录,对互联网金融的监管则显得有些滞后与缓慢。行业到底需要怎样的监管?王肇铭认为互联网监管可以参照“负面清单”的模式。

他认为,互联网金融扩大后稳定性将受到一定的影响,“但我觉得监管思路应该改进,不能像传统金融机构那样管,否则,互联网金融的创新性会打折扣。个人认为要有‘负面清单’的思维。哪些底线不能破?还有风险补偿问题,假如说你有了风险,谁来承担责任?划红线,但其他的应该放开。”

在王肇铭看来,红线主要有三点:

一是投资者资金安全,包括资金流向的监管,“现在投资者在投资的时候,考虑的一方面不是借款人的风险,更多的是平台风险。”二是客户的资料信息安全问题,“风险业务,会涉及到一定的税收。谁来交税?谁来收税?”三是平台财务状况的透明化,传统的P2P模式,由平台做线下业务,提供风控等,平台的规模和资质到底如何需要透明化。

实际上,今年11月25日,央行处置非法集资部际联席会议办公室举行了关于防范打击非法集资法律法规政策的宣传座谈会。会上介绍了目前利用网络借贷诱发非法集资的问题:“网络借贷诱发非法集资将成为新的案件高发点。近几年网络借贷迅猛发展,今年初以来更是火爆,新开设的P2P平台数量和贷款规模也都迅速飙升,但目前尚无明确的法律规范和规定,该领域的非法集资风险正快速积聚,应及时加强有效规范和引导,防止网络借贷领域成为非法集资‘重灾区’。”

苹果设计这些年:从科技到时尚的长途跋涉。苹果创...

4G时代到来“高速路”不塞车将成为重要议题。“呀...

京东点火商超大战燎原与天猫胜负难分。商超业务成...

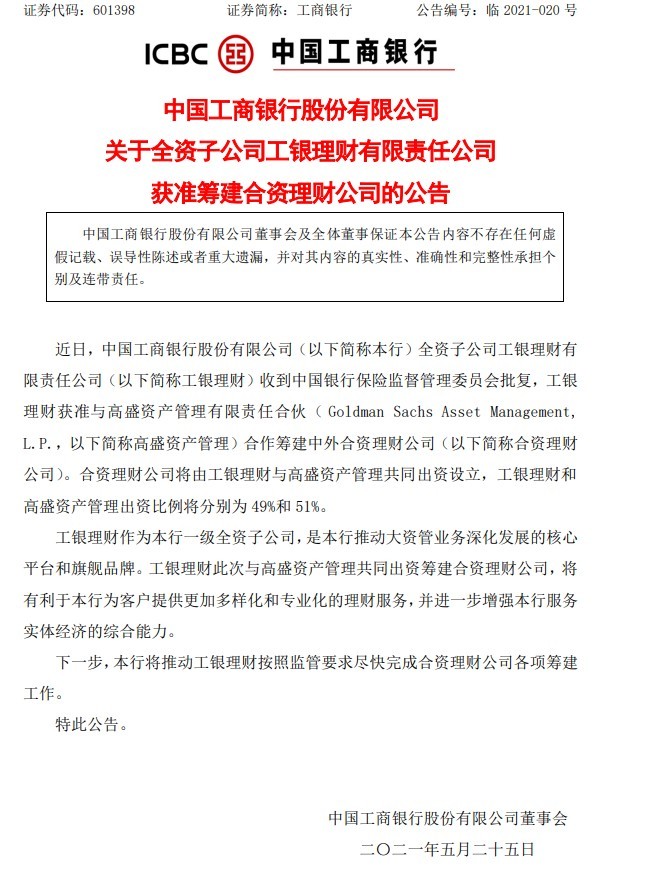

工银理财获准与高盛资产管理合作筹建合资理财公司...