炼石航空:一场13亿的神奇套现和一出精彩绝伦的双簧。

炼石航空曾又称为咸阳偏转、炼石有色等。这家1997年3月25日上市的老牌A股公司,堪称A股经典玩法的集大成者:

1、因连续亏损而引入的战略投资者靠卖股票获得十多倍的投资收益,远超最近十年净利润之和;

2、同期,通过资产置换方式装入的矿业资产刚过业绩承诺期,业绩立马变脸;

3、上市公司花30多亿的成本并购海外航空资产似乎并没有把上市公司从亏损泥潭中救出,最新的业绩预告显示上市公司仍然亏损。

炼石航空的故事相当丰富,今天记者就捡几个重要的,和大家一起来撸一撸。

一、大佬进场

不少上市公司有7年之痒、3年之变。今天的主角曾用名咸阳偏转,可是再强的“偏转”还是熬不过7年之痒,2005年首次出现扣非净利润亏损,随后亏损势头压根刹不住车,净利润连续亏损,2009年一度走到破产重整的境地。

遥想壳资源稀奇的年代,退市比上市还难,上市公司无力保壳的时候,一般都会白马骑士闻着“钱味”而来。

(一)战略投资者

2010年,上市公司迎来了第一位骑白马的大哥——上海中路(集团)有限公司(以下简称“中路集团”)。

我们通常将只接筹码不做具体资本运作的称为战略投资者。中路集团以战略投资者的身份仅仅花了1.19亿元的就将上市公司5402万股(占总股本的28.95%)收入囊中,对应每股价格是2.02元。

若没有后续的动作,那么中路集团算是上市公司的控股股东,实控人变成上海滩的陈荣陈老板。

作为战略投资者对控股股东和实控人的位置兴趣不大,有什么能比真金白银更有吸引力?

猜猜陈老板此笔交易在今后赚了多少?

继续来看接下来的故事。

2010年5月18日,上市公司披露了资产置换方案,上市公司将全部资产及负债置出,同时,装入炼石矿业100%股权,两者进行置换,置入资产与置出资产之间的差额由上市公司向陕西炼石矿业有限公司(以下简称“炼石矿业”)的股东发行股份进行支付。

那么,炼石矿业值多少钱呢?

值多少钱,岂是尔等说了算?!

该重组方案披露,截止2010年12月31日,炼石矿业净资产账面价值为3.09亿元,评估价值为9.06亿元,增值额为5.97亿元,较净资产账面价值溢价刚好2倍。以股份对价的方式发行共计2.9448亿股,占发行后总股本的61.21%,其中,张政获得1.3855亿股。

炼石矿业是否值9亿,这个不重要,因为它只是一个串场的,过了业绩承诺期就没它什么事了。

交易完成后,炼石矿业实控人张政张老板成为上市公司实控人。中路集团持有的5402万股对应的股权比例被稀释到11.23%,成为第二大股东。

好事多磨,重组方案前后历时1年半,2011年12月30日获证监会通过。

2012年1月16日,上市公司向炼石矿业全体股东非公开发行的2.94亿股人民币普通股完成了股份登记手续。2012年3月9日,完成股权变更及相关证券登记,张政持有非公开发行后的上市公司1.3855亿股(占上市公司总股本的28.8%),成为实际控制人。

随后,上市公司经营范围变更为:钼、铼及其他有色金属矿产的开发、冶炼、贸易;新材料、冶炼新技术的研发;投资。所属行业:稀有金属矿采选业。2012年3月31日,上市公司名称由咸阳偏转股份有限公司变更为陕西炼石有色资源股份有限公司。

自此,上市公司正式进入张老板时代。

(二)一飞冲天的概念

炼石矿业资产注入后,经营范围变更为包括钼、铼及其他有色金属矿产的开发、冶炼。

关于炼石矿业具体是干什么的,记者在此就不再啰嗦了(原因往下看就知道了),可查看相关卖方报告。

光是看券商卖方报告的标题就能让不明就里的韭菜们流下哈喇子,例如:“单晶叶片,引爆国内细分行业”、“转型布局航空发动机产业链,撬动“两机”千亿市场”、“停产减亏,订单落地或超预期”、“单晶叶片送检成功,订单有望加速”、“管理团队变更意义重大、炼航空之石,打造未“铼”之翼”、“补天非一日可成,但指日可待”等等。

在卖方报告的鼓吹下,上市公司从破产边缘的绩差股摇身一变成为稀有金属概念股,而且是航空高端新材料概念股,如同火箭发射一样牛气冲天。相关卖方报告标题截图如下:

平安证券一度用“看得见、摸得着、吃得香”来做标题,并给予强烈推荐。

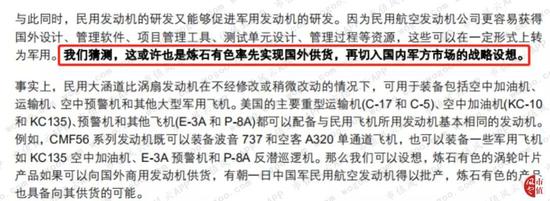

然而,颇为尴尬的是,文章的逻辑基础是建立在卖方研究员的“我们猜测”之上的,见下方截图:

(来源:平安证券《炼石有色航空发动机叶片:看得见摸得着吃得下吃得香》)

补充一句,在此次的重组方案中,炼石矿业全体股东(主要是张老板)做的业绩补偿承诺2012年度、2013年度和2014年度归母净利润数分别是5564.71万元、6431.30万元及7351.33万元。炼石矿业是否完成3年的业绩承诺呢?

重组完成后的上市公司是否正如卖方报告所言一飞冲天呢?

继续看下文。

二、三年之痒

炼石矿业的业绩补偿承诺期是2012-2014年,这期间必须得完成。

果然如此。

2012年,重组后的第一年业绩答卷貌似还不错。上市公司营业收入2.12亿元,同比增长55.18%,归属净利润4447.96万元,同比增长11.91%。炼石矿业2012年扣非净利润为5693.42万元,完成业绩承诺数的102.31%。

2013年,上市公司营业收入2.26亿元,同期增长6.68%,归母净利润6385.86万元,同比增长43.57%。炼石矿业2013年扣非净利润6751.35万元,完成业绩承诺数的104.98%。

2014年,上市公司营业收入2.44亿元,同比增长7.75%,归母净利润8245.96万元,同比增长29.13%。炼石矿业2014年扣非净利润7937.89万元,完成业绩承诺数的107.98%。

业绩承诺期全部完成!

完美!Perfect!

可是,刚过承诺期,业绩立马变脸。

2015年,上市公司营业收入1.55亿元,同比下降36.4%,归母净利润5978万元,同比下降27.5%。扣非净利润2788万元,同比下滑62.7%。

炼石矿业2015年营业收入1.55亿元,同比下降36.2%,净利润3707万元,同比下滑57.6%。

随后,上市公司的扣非净利润就如长江之水向东流不回头,扣非净利润连续亏损,2016年亏损4839万元,2017年亏损2.19亿元,2018年亏损2.11亿元。

如此的业绩变脸变得“恰到好处”,不多不少。

细究之下发现张老板接掌上市公司后,炼石矿业在承诺期内完成业绩的玄机。

继续看下文。

三、“五星”客户

炼石矿业在2012-2014年得以完成业绩承诺期全靠两家公司帮衬,分别是陕西龙门钢铁(集团)有限责任公司(以下简称“龙门钢铁”)和中国兵工物资华东有限公司(以下简称“华东物资”)。

2012-2015年期间,龙门钢铁为上市公司贡献1.2-1.5亿元的销售额,占销售额的5成以上;2012-2014年,华东物资每年的采购额8-9千万元,占销售额的近4成。炼石矿业对这两个客户的销售占比高达99%,其中玄机值得揣摩。

非常神奇的是,在帮助炼石矿业度过了业绩承诺期后,这两大客户在2015年又突然终止了继续供需合作。

这简直就是神助攻,绝对是“五星”好评客户!

但怎么看,又像是炼石矿业与两大客户演了一出双簧......

这其中有诸多不合理的地方让记者产生了疑问。

其一,与2008-2010年的主要客户对比,发现炼石矿业的客户变动非常之大,这显然与绝大部分矿业公司相对较稳定的客户关系情况不符;

其二,如果是正常的供需合同,突然停止显然不符合买卖双方的利益,对买方而言势必要重新寻找供应商,并且存在试料等情况;

其三,炼石矿业失去主要大客户后,貌似并不急切,似乎也并不想挽留大客户,这明显有悖于正常的企业经营行为;

其四,在2015年以后出现的几个客户中,洛南县恒丰非金属矿业有限公司(以下简称“恒丰矿业”)的经营范围是灰石开采、加工、销售,尾矿回收(硫、铁、铅)及销售,并没有涉及炼石矿业的主要产品“钼精粉”,换言之,要么是恒丰矿业超范围经营,要么是“帮人走账”;此外,为炼石矿业在2016年贡献520万销售收入的哈尔滨亿松商贸有限公司(以下简称“亿松商贸”)成立时间是2015年3月18日,注册资本50万元。

一家刚成立不久的小公司就成为炼石矿业的前5大客户,这是不是有点蹊跷?

综合这些蹊跷之处,让记者对炼石矿业的真实经营情况产生了疑问,这也是上文不过多分析其经营情况的原因。

如何让小韭菜们尽快忘这些蹊跷的故事,是成为上市公司的当务之急。

忘掉一段恋情最快的方式就是开启新的恋情。在张老板掌舵下,上市公司运用这招可谓非常娴熟,一个新的故事开始了。

四、近28亿并购加德纳航空

2016年11月17日,上市公司宣布停牌。

次日,发布与与英国GARDNER AEROSPACE HOLDINGS LIMITED(加德纳航空控股有限公司,以下简称“加德纳航空”)全体股东签订的《谅解备忘录》。上市公司拟通过香港全资子公司炼石投资有限公司(以下简称“香港炼石”)收购英国加德纳航空100%股权。

该公告披露,加德纳航空2012年3月6日成立,是一家根据英格兰和威尔士法律成立的有限责任公司。在全球范围内的员工人数超过4500人,总部在英国,其在英国、法国、波兰和印度均建立了工厂。主要产品为飞机及发动机零部件,包括飞机的机翼前缘表层、发动机相关部件、起降设备、油泵罩等核心部件。其生产的零部件主要应用于宽体/窄体商用客机、直升机、引擎、其他飞行器、工业产品等。

其中收入占比最大为宽体/窄体商用客机应用的零部件,主要客户包括空中客车等企业。

新的故事开启,上市公司从航空新材料延伸到航空制造领域。

2017年4月12日,上市公司披露重大资产重组方案,以3.26亿英镑(折合人民币约为27.93亿元,汇率为1英镑兑人民币8.5686元)的价格收购加德纳航空100%股权。

由此,导致上市公司当期产生21.77亿元的商誉。

(一)加德纳航空的财务数据

重组方案做了个假设,交易完成后,上市公司营业收入规模预计会出现较大增长。假设2015年1月1日为交易交割日,那么,2015年度模拟合并营业收入预计将从1.55亿元增加至13.07亿元,归属于母公司净利润预计将从5978.08万元增加至1.93亿元。

不管怎么样先画个大饼,不对!应该是向投资者先描绘一个美好未来!

值得注意的是,加德纳航空很高,2014年、2015年以及2016年前10个月资产负债率分别高达78.26%、68.22%、65.88%。

2016年前10个月,净资产只有3.65亿元,而交易价格却高达27.93亿元,溢价6.65倍。

加德纳航空有几组财务数据比较有意思。

其一,2014年与2015年比较发行,营业收入相差不大,但是营业利润以及净利润却相差非常之大。

2014、2015年营业收入分别是11.76亿元、11.52亿元,但是,营业利润却相差1倍,分别是0.54亿元,1.07亿元,净利润也相差近1倍,分别是0.72亿元,1.34亿元。

其二,加德纳航空经营活动产生的现金流净额长期为负值,2014、2015以及2016年前10个月,分别是-0.99亿元、-2.51亿元、-2.24亿元。

显然,经营活动并没有给企业带回真金白银,反而需要不断融资。

其三,傍上民航巨头。加德纳航空的主要客户是空客,而后者连续3年是其第一大客户占销售收入的60%以上。

Airbus,中文名称“空中客车公司”,是全球最大的两大民用飞机制造商之一,民用飞机订单占全球市场的一半。2017年营业收入高达736.28亿美元。众所周知,Airbus的供应商体系有着极其严格的审核标准,并且审核周期较长。

加德纳航空成立时间是2012年3月,于2014年就进入国际民航巨头空客的供应商体系,并且获得7亿元的年销售订单。并且上市公司在2019年6月12日的投资者互动上表示,加德纳航空是空客的八家顶级供应商之一。

不管是从成立时间还是销售额以及财务数据(经营性现金流长期流出、高负债率等),都让人对加德纳航空的实际情况产生疑问。

更有意思的是在后头,继续看下文。

(二)姗姗来迟的定增

上市公司本来的计划非公开发行股份募集资金,再以募集的资金收购加德纳航空100%股权。

可是啊,人算不如天算,计划跟不上变化,非公开发行进展缓慢,募集资金与收购股权出现了时间空挡。

那,怎么办?标的可是空客的八大顶级供应商之一哦,过这村就没这店了。

上市公司想到了贷款收购股权,然后再募集资金偿还贷款。

至于为什么要如此迫切地并购加德纳航空呢?下文将揭晓。

2017年5月11日,上市公司通过成都银行向成都双流兴城建设投资有限公司(以下简称“兴城投资”)借款18亿元人民币(期限不超过12个月,借款利率为6.37%/年)用于收购加德纳航空。此外,2017年5月31日,上市公司还向StarSpaceInvestmentLP (以下简称“星空投资”)基金借款1.6亿美元,贷款期限至2018年4月30日,年利率为8%。

两笔贷款金额共计约28亿元,刚好够支付并购总价款。

2017年6月12日,完成加德纳航空的股权交割,成为上市公司全资子公司。

两笔贷款全部用于收购加德纳航空股权。简单测算,18亿人民币及1.6亿美元的1年贷款利息就接近2亿元人民币。换言之,上市公司为收购加德纳航空又增加了2亿的成本。

但不管如何,上市公司如愿将加德纳航空收归旗下,2017年的净利润没有太难看。

定增方案是2017年12月27日才获批。

俗话说,好事多磨。

定增方案获批后,却迟迟没有完成募资。

到2018年4月26日仍然没有募资成功,上市公司只得将贷款展期。上市公司向兴城投资、成都银行的贷款金额为16亿元人民币(此前偿还了2亿元),展期到期日为2019年5月3日,展期固定利率6.37%/年。上市公司向星空投资贷款金额为1.35亿美元(此前偿还了2500万美元),展期期限最长至2019年4月30日,展期利率10%/年。

前后两次贷款,上市公司至少多花了2.5亿的成本,这可都是真金白银啊!至于什么时候能赚回来,你猜!

2018年10月30日,非公开发行募集资金才得以完成,四川发展国瑞矿业投资有限公司(以下简称“国瑞矿业”)、四川富润企业重组投资有限责任公司(以下简称“富润投资”)以14.26元/股的价格分别认购5596.80万股、5596.80万股(限售期12个月)。

距离1.1亿股的解禁还有4个月时间,截止2019年6月6日,上市公司的收盘价是10.66元,国瑞矿业和富润投资的账面浮亏超过25%。

五、炼石矿业变脸

2017年报披露,6月12日完成了对英国Gardner Aerospace Holdings Limited 100%股权的收购,航空业务已经成为公司主要业务。报告期,公司的业务收入主要来自于Gardner的商用航空飞机部件及其他航空部件等业务。

这看起来再直白不过的表述确暗含一个信息——把炼石矿业忘了吧。

就是当年上市公司以9亿多(股份对价)置换二来的矿业公司成为摆设了?前5大销售客户跟它一毛钱关系都没有。

2017年炼石矿业的营业收入是0,营业利润亏损2340,净利润亏损1131万元。

营业收入是0,说明炼石矿业已经停摆。

完成了它的历史使命后就果断停摆!

这操作服是不服?!

2018年炼石矿业继续亏损,当期营业收入7727万元,营业利润亏损2458万元,净利润亏损2514万元。

炼石矿业的业绩连续变脸,是不是正好验证了前文“双簧”的猜测?

六、股东遁走

业绩变脸对曾经的战略投资者中路集团没有任何影响——2015年就已经把股票甩卖完了。

2015年5月11日,牛市进入最后的疯狂阶段。上市公司发布公告称,中路集团大宗交易和集中竞价交易在5月6日--5月8日共计减持2605万股,减持完成后,中路集团还持有公司股份2797万股,占总股本的4.9975%,持股比例低于公司股份总数的5%,不再是公司持股5%以上的股东。无需再发布减持公告。

2015年半年报显示,中路集团持股数下降至1073.60股,换言之,2015年5月份中路集团共计减持3770.4万股。

根据当时34-37元/股的价格以及大宗交易数据测算,中路集团在2015年5月份的减持3770.4万股套现金额至少12亿元,而甩卖5402万股全部套现金额至少在13.50亿元以上。

2010年以1.19亿元的成本受让全部5402万股,时隔5年时间,中路集团得12倍的投资回报,陈老板赚得堪称盆满钵满。

当然,减持股份的并不是只有中路集团,控股股东张老板于2019年也卖了一票。

2019年3月13日晚间,上市公司发布公告称,控股股东张老板以大宗交易的方式将持有的1340万股(占总股本的1.9952%)股份转让给国瑞矿业。转让后,张老板的持股比例下降至19.0292%,仍是控股股东。

该笔交易张老板套现1.91亿元。

值得注意的是,2019年4月27日业绩预告显示,上市公司2019年1月至6月归属于上市公司股东的净利润亏损约5700 万元。其中亏损是加德纳航空贡献利润太少,还是炼石矿业亏损加大?

只有半年报出来才知。

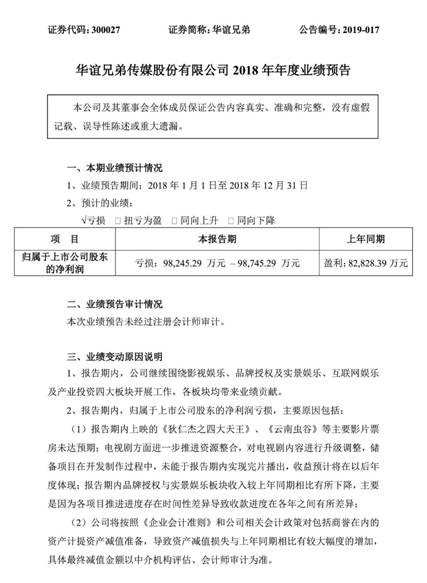

华谊兄弟发布2018年业绩预告净利预亏近十亿。1月30...

"肉偿 "之后又大出事!这公司刚收到交易所监管...

孙继荣新书《责任时代:变革与创新》在深圳发布。2...

中国建筑材料流通协会公共应急事务委员会在京成立...