太平洋证券另类投资被停3个月 大股东爽约增持遭问询。

太平洋证券的问题接连不断,大股东增持爽约的影响还未消散,其另类投资子公司业务又被暂停3个月。

6月28日,太平洋发布公告称,因管控不到位,被云南证监局下发《限制业务活动事先告知书》,因管控不到位,公司的另类投资子公司业务(项目退出或投资标的股权转让除外)被暂停3个月。

日前,太平洋证券第一大股东北京嘉裕投资有限公司(下简称“嘉裕投资”)宣布终止增持计划,上交所火速下发问询函,问询其大股东此前计划、延期又终止增持的相关问题。

记者梳理发现,自增持计划实施以来,嘉裕投资仅增持公司总股本的0.0341%,但是其股权质押却频频出手,累计质押次数达到126次,目前已经质押了所持有太平洋股份的99.98%,且在增持计划期间,嘉裕投资仍进行了股票质押业务。

对于太平洋来说,收到问询已是“家常便饭”,此次已是2018年来其第4次被监管机构问询。在去年5月,太平洋还因内控和风控等问题被证监会出具警示函。

“虽然公司构建了全牌照、全业务线的业务体系,已逐步由偏居一隅的地方性证券公司发展成为全国性的中等规模券商。但其管理缺乏内控机制、管理混乱,导致该公司频繁收到各类监管问询及罚单。”有券商人士向长江商报记者分析,太平洋证券业绩长期处于负增长、业务难提升的状态,在市场上的声誉也逐渐下滑,前景不乐观。

大股东增持计划出尔反尔

去年7月10日,嘉裕投资发布增持计划,拟在6个月内增持太平洋证券1%-5%股份,增持价格不高于3.50元/股。然而,今年1月11日,因未完成增持计划下限,嘉裕投资拟将履行期延长6个月至2019年7月10日。6月19日,公司公告称嘉裕投资决定终止实施本次增持计划。

太平洋证券在前期增持计划中披露,嘉裕投资拟增持股份的资金来源为自有资金或自筹资金。而公开信息显示,嘉裕投资此前已经将所持有的太平洋证券进行了多次股权质押,目前累计质押股份占总股本的比例为12.91%,占其所持有公司股份的比例高达99.98%,几乎全仓质押。

甚至在增持计划期间,嘉裕投资仍进行了股票质押业务。据同花顺统计,目前嘉裕投资有64笔太平洋证券的股权质押尚未解除。即使在公布了增持计划之后,嘉裕投资仍旧进行了4笔股权质押,合计质押股数高达330万股,甚至超过了总增持数232.17万股。

而从2018年7月宣布增持计划,到2019年6月透露增持计划终止,嘉裕投资在长达一年的时间内,仅通过上交所以竞价方式累计增持太平洋证券股份232.17万股,占公司总股本的0.0341%,增持金额共计人民币514.72万元。

由于延期公告中对此前未能按时履行增持承诺的原因语焉不详,上交所进一步在问询函中要求太平洋证券结合相关市场情况及股东资金等方面,补充说明增持计划未能完成的具体实际原因,以及延期增持的可行性,相关延期的决策是否审慎,是否存在误导投资者的情况。

大股东增持爽约的影响还未消除,麻烦又来了。6月28日,太平洋发布公告称,公司收到云南证监局下发的《限制业务活动事先告知书》。告知书称,太平洋证券对另类投资子公司太证非凡管控不到位,自收到行政监管措施决定书之日起,另类投资子公司业务(项目退出或投资标的股权转让除外)被暂停3个月。

连续两年年报被问询

事实上,这已是2018年以来监管机构第4次对太平洋证券发出问询。去年7月,增持计划公告后的第三天,云南证监局就针对嘉裕投资的具体情况发出了问询函。另外两次问询则是与业绩有关。太平洋证券连续两年(2017年、2018年)的年报被上交所问询。

2017年,太平洋证券经营结果较同行业有较大偏差。据其2017年年报显示,当期营业收入12.97亿元,同比减少28%;归属母公司股东的净利润1.16亿元,同比减少83%。而根据中国证券业协会的数据显示,2017年全行业营业收入同比下降5.08%,净利润同比只下降了8.47%。于是,上交所要求太平洋证券补充披露自营、资产管理、信用等业务,以及公司整体业绩波动的情况。此外,上交所还针对股东相关风险和财务会计问题进行了问询。虽然2018年券商整体业绩都不理想,但太平洋是唯一一家亏损的上市券商。

对于2018年年报,上交所同样要求太平洋证券补充披露公司业务情况,还有相关会计处理和股东相关风险的问题。

据太平洋证券年报显示,其2018年买入返售金融资产的单项计提资产减值准备的计提金额共计人民币9.59亿元,影响公司全年净利润7.19亿元。这其中涉及9只质押股票,分别为商赢环球、胜利精密、当代东方、盛运环保、众应互联、天神娱乐、美都能源、美丽生态和*ST厦华。此外,太平洋证券2018年度自有资金投资资管业务亏损3.37亿元,其投资了旗下6只资管产品。2018年末,这6只产品已提前终止清算。

无实控人管理混乱

其实自太平洋证券成立以来,就一直处于业绩负增长、业务难提升的状态。近10年来,太平洋证券营业收入和净利润除了2014年、2015年大幅增长外,其他年度均是下滑状态。

而太平洋证券时常引起关注,也是因为诸如大股东股权质押、频繁发债融资、遭监管机构问询、上市券商中业绩垫底、股价垫底,或是类似此次大股东“出尔反尔”等饱含争议的事情。

太平洋证券在上市前就无实际控制人,前几大股东原本为一致行动人的关系,但2013年前几大股东不愿继续这份“一致行动人”协议。而第一大股东虽是持股12.91%的嘉裕投资(此前为“华信六合”,去年更名),但因持股比例较小,嘉裕投资在太平洋董事会占的席位也较少,所以直到目前,太平洋仍没有可以对公司事务“拍板”的控股股东与实际控制人。

中证协对2018年度98家证券公司经审计经营数据及业务情况进行了统计排名,在这份榜单中,太平洋证券的大部分指标都不理想,尤其是财务指标方面,甚至跟很多非上市券商都无法比。

太平洋证券因其上市公司的身份,总资产、净资产以及净资本的排名能在50名之前,核心净资本排在50位。但其他诸如成本管理能力、营业收入、净利润、净资产收益率及净资本收益率等财务指标,却排在了80名之后,处于倒数之列。不过值得一提的是,太平洋证券在信息系统投入上花了大力气,其信息技术人员薪酬排名42位,信息系统投入金额第34名,信息技术投入考核值位于29名。

而在业务方面,太平洋证券的一些指标也不如非上市券商。例如,太平洋证券2018年证券经纪业务收入2.98亿元,排在49位;投行业务收入1.56亿元,排在54位;客户资管业务收入0.8亿元,排在40位;融资融券业务利息收入2亿元,仅排在58位。而其频繁踩雷的股票质押业务反而相对较好一些,利息收入4.61亿元,派在26位。但太平洋证券的投资能力实在一般,证券投资收入排到了82位。

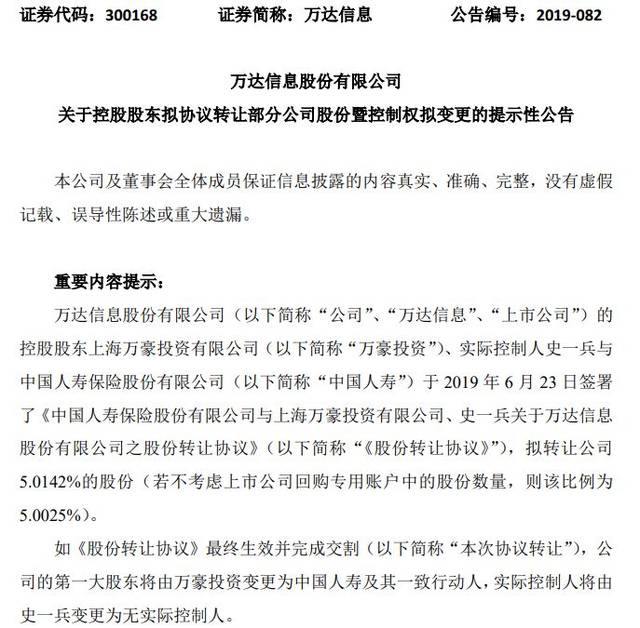

中国人寿7 9亿举牌万达信息成为第一大股东。尘埃...

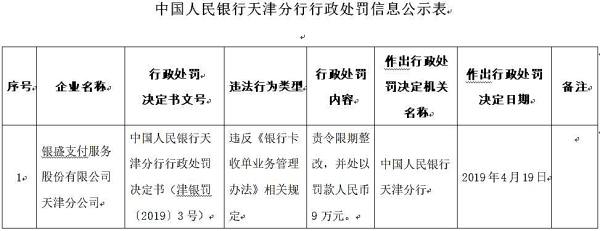

银盛支付天津违法遭罚违反银行卡收单业务管理办法...

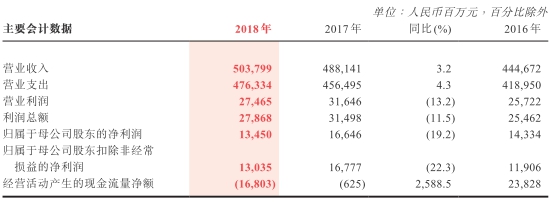

中国人保三大业务市场占有率齐下滑8高管年薪超百万...

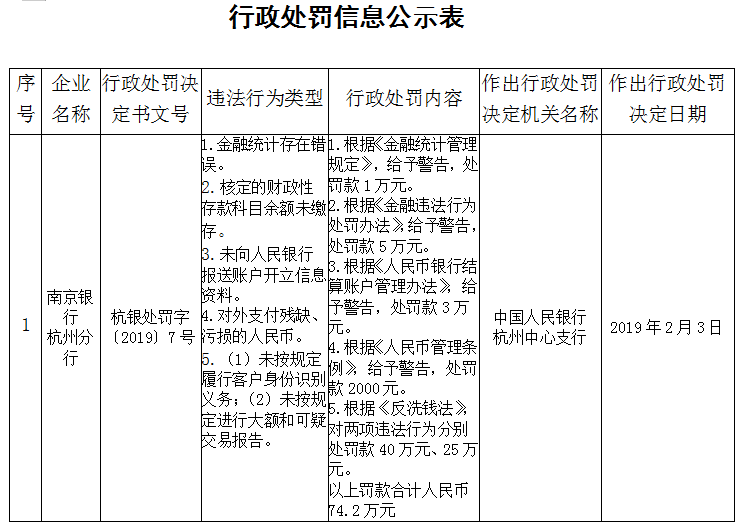

南京银行杭州分行五宗违法遭罚款74万遭央行警告。...