韬睿惠悦研究发现:2013年全球养老金资产创新高。

韬睿惠悦发布的《全球养老金资产研究》指出,2013年13个主要市场的机构养老金资产增长了9.5%(2012年增长6.9%),达到32万亿美元,创历史新高。这一增长是始于2009年增长趋势的延续。在2009年,资产增长为18%,与之形成鲜明对比的是,2008年资产下滑22%,跌至20亿美元左右。2003年以来,全球养老基金资产以平均每年超过6.7%(以美元计)的速度增长。

该研究显示,2013年的资产增长增强了全球范围内的养老金资产负债表(注1)。此外,全球养老金资产占全球 GDP 的比例达到了1995年研究启动以来的最高水平。根据这项研究,养老资产总计为全球 GDP 的83%左右,显著高于2012年记录的76%,并大幅高于2008年记录的57%。

韬睿惠悦中国区投资咨询总经理毛晓佟表示:“2013年,股票投资取得了金融危机以来的最佳年度风险调整后收益,这使得大部分市场上的养老金达到了多年来最为良好的态势。2013年,由于没有发生重大负面事件,积极的经济新闻更是层出不穷,全球经济复苏持续了增长势头。”

“在经历了长期的财政紧缩和不明朗后,这着实令人倍感鼓舞。整体来看,养老金正在实施灵活性和适应性更强的投资策略,这些投资策略能够兼顾到更广范围的风险因素,为类似于过去五年养老金领域发生的极端市场波动留出了更多资金。”

该研究表明,在最大的养老金市场中,出现明显的本土偏好减弱迹象,养老金投资组合中国内股票投资的平均权重从1998年的约65%下滑到2013年的约44%。

就固定收益投资领域的本土偏好而言,本研究启动之时,国内债券的平均配置占债券总额的比重逾88%,此后维持较高水平,去年这一数字为80%左右。

毛晓佟说道:“亚洲许多发展中市场上的养老金,对于海外市场投资,仍然持保守态度。近年来,一些亚洲市场的监管限制放宽,这为海外投资配置提供了更大机遇。从某些方面看,出现这一结果的原因,是为了降低国内市场资金集中的风险,从而增强回报或收益率,使投资组合更为多样化。一些亚洲市场将需要更多时间来适应更高的海外投资配置水平。韬睿惠悦预计,养老金资产将从本土偏好和/或传统资产转向多样化,多样化的偏好和需求将随着时间不断增强。”

报告中的其他要点包括:

2013年P13的全球资产数据

全球养老金资产的10年平均增长率将近8%(以当地货币计算);

美国、英国和日本是最大的养老金市场,分别占养老金资产总额的59%、10%和10%;

在所有被研究的市场上,10年复合年增长率数字(以当地货币计算)均为正值;

在10年复合年增长率(以当地货币计算)方面,南非的增幅最大,超过了14%,香港(12%)、澳大利亚(12%)、英国(11%)和巴西(11%)紧随其后。日本(1%)、法国(1%)和瑞士(5%)的增幅最低;

按照10年的养老金占 GDP 比重统计(以当地货币计算),英国养老金资产占 GDP 比重增长了64%,达到131%,增幅为最大,其次为荷兰(增长56%,占 GDP 的170%)、美国(增长27%,占 GDP 的113%)。

在此期间,日本的养老金资产占 GDP 的比重为65%,下降了3%,巴西和法国的养老金资产占 GDP 的比例均下降2%,分别达到13%和6%。

P7的资产配置

过去19年,P7市场的债券配置比例总计下降了12个百分点(从40%跌至28%)。同一时期,股票配置下降3个百分点(至52%)。

日本养老金的股票配置已经从2003年的22%上升到2013年的40%;同一时期,英国养老金的股票配置却从65%下降到50%;在荷兰,股票配置从40%下降至35%;加拿大的股票配置从55%下降到48%。美国和澳大利亚保持着最高的股票配置水平,2013年,分别达到了57%和54%。

日本养老金的债券配置仍旧最高(51%),但自2003年以来已经出现显著下降,2003年日本养老金资产的债券配置为71%。同期,荷兰养老金增加了其债券配置(从45%增加至50%),同样的情形也出现在英国养老金中(从31%增加至33%);在所有被研究国家中,仅这两个国家出现了债券配置的增长。

自1995年以来,P7市场上其他资产类别的配置(另类资产)从5%增长至18%,房地产配置增长领先,对冲基金、私募股权及大宗商品次之。在过去十年中,大多数国家都增加了对另类资产的配置,其中澳大利亚的增幅最大(从8%增至25%),其次是加拿大(从8%增至21%)、英国(从3%增至14%)。同期,荷兰和瑞士另类资产的配置保持不变。

P7的福利确定型和缴费确定型养老基金

2003至2013年的10年间,缴费确定型资产的复合年增长率为9%,福利确定型资产的复合年增长率为5%;

缴费确定型养老金资产从2003年的38%增长到了2013年的47%;

澳大利亚缴费确定型与福利确定型养老金之间的比例最高,为84%:16%,相比之下,2012年这一数字为83%:17%。仅在澳大利亚和美国,缴费确定型资产比例比福利确定型资产更高。

在日本、加拿大和荷兰,福利确定型养老金在市场上占据主导地位,分别有97%、96%和95%的资产投入到此类养老金中。这些市场在历史上仅存在福利确定型养老金,而今正显现出向缴费确定型转变的迹象。

毛晓佟提道:“全球退休金制度的复苏,为各国政府、计划发起人、受托人创造了重要的喘息机会,来实施初期架构,以提供良好的缴费确定型养老金。在许多国家,政府和养老金行业采取大胆措施,向那些被劝服进行储蓄的人们提供缴费确定型养老金,但是,他们面临的压力是,提供精心设计、管理良好的计划。参保养老金的新成员怀有的期望较高,并希望能够立即取得成效,为了实现这些期望,应努力解决这些压力,不能有丝毫放松,以实现提供良好缴费确定型养老金计划的三大重要目标:资金治理良好、规模客观及利益协调。”

2012年公共与私营部门的养老金比较(无2013年估计数据)

P7中66%的养老金资产由私营部门持有,34%由公共部门持有;

在英国和澳大利亚,私营部门拥有养老金资产的比例最大,分别占2012年总资产的88%和84%;

日本和加拿大是仅有的两个公共部门比私营部门持有更多养老金资产的市场,分别持有总资产的71%和55%。

编者注:

P13指本研究中所包含的13个最大的养老金市场,包括澳大利亚、加拿大、巴西、法国、德国、香港、爱尔兰、日本、荷兰、南非、瑞士、英国和美国。P13占全球养老金资产的85%以上;

P7指7个最大的养老金市场(将近占到本研究中总资产的95%),包括澳大利亚、加拿大、日本、荷兰、瑞士、英国和美国;

所有数据为四舍五入的结果,2013年的数字是估算值;

所有日期均为当年的日历结束日。

注:

使用主权债券收益率作为负债的折现率计算资产超过负债的盈余。

全球穿戴式设备市场规模2018年有望达到190亿美元。...

边吃火锅边炒股?海底捞跨界量化投资被热议公司这...

南宁百货尾盘跳水原因曝光?存重大会计差错引交易...

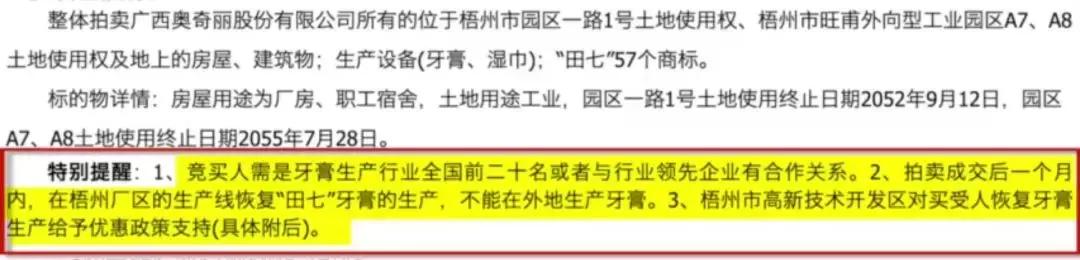

74岁国民品牌“田七”被拍卖!曾一年卖出4亿只,如...