永诚财险转型年亏损扩大16倍 车险业务保费下滑20%。

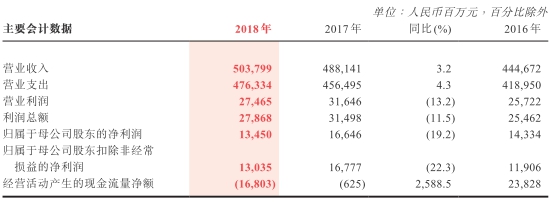

4月15日,新三板挂牌的永诚财险发布2018年度报告,公司去年保险业务收入62.84亿元,同比下滑3.3%,年度亏损2.61亿元,较2017年同期亏损1600多万相比扩大近16倍。

根据年报数据显示,2018年永诚财险投资收益仅有3600多万元,较上一年度同期的2.34亿元相比下滑明显,较低的投资收益率是该公司年度亏损扩大的重要原因。

从其他数据看,永诚财险总资产和总负债规模略有增长,公司整体赔付支出增至37亿元左右,手续费佣金近10亿元略有减少,业务及管理费近19亿元亦实现了小幅下滑。

车险业务保费下滑20%,信保业务增幅明显

商业车险二次费改大幕拉开,险企费率下调空间进一步加大,明显扩大了险企的自主定价权,竞争能力较弱、市场份额不大的中小财险公司面临更大的挑战。

在此背景下,2018年6月,中国银保监会批复同意紫金财险原总裁许坚担任永诚保险董事长。而在后续半年报中,永诚保险也披露了2018年的经营计划,表示公司将围绕“创新、转型、促发展”的经营基调,通过做专电力能源业务,做强非车险业务,做优车险业务,进一步提升资本能力及承保能力。

永诚财险的转型从年报中得以验证。2018年永诚财险车险业务保费收入34亿元,同比下滑了近20%,但承保亏损2亿元左右,较2017年同期增加了1.6亿元左右。

非车业务方面,公司第二大业务企财险保费收入12.85亿元,基本与2017年度数据持平,承保利润仅为1.17亿元下滑36%;责任险业务和意健险业务保费收入均在5亿元规模,两大业务持续亏损累计亏1亿元;2017年度实现盈利的信保业务2018年保费收入2.62亿元,增近100%,但出现了小幅的亏损。

保费收入排名前五险种单位:亿元

对比来看,转型中的永诚财险正在逐步将非车业务做大,是否做强仍需时间。

截至2018年12月31日,永诚财险实际资本为人民币23.39亿元,核心偿付能力充足率为202.33%,综合偿付能力充足率为239.12%,偿付能力充足。

历史盈利倚重资本市场,2019年二次创业能否扭亏为盈?

公开资料显示,永诚保险成立于2004年,注册资本金目前为21.78亿元,股东颇有来头,其实际控制人为华能集团,第二大股东为外资商枫信金融。同时,北方电力、大唐集团、华电资本等国有电力企业也出现在公司的十大股东名单中。正因如此,永诚财险的承保业务多集中在电力、煤炭、石化、石油与天然气、船舶等大型商业风险领域。

2015年12月,永诚保险股票在全国中小企业股份转让系统(新三板)挂牌并公开转让,是国内第一家登陆新三板的保险公司。

早在2014年,永诚财险实现扭亏为盈,并在后续三年实现连续盈利,分别为4141.7万元、1.85亿元、2806.5万元。但2017年再度转亏1578.72万元,2018年这一数字更是扩大至近2.61亿元。

对比来看,永诚财险盈利或者亏损均与资本市场的波动密切相关。2013年至2015年的三年间,公司投资收益分别为2.53亿元、3.89亿元和10.9亿元;而到了2016年,永诚财险的权益投资类投资收益从上年的4.5亿元降至-9625.6万元,其中股票投资收益由3.4亿元变为-2.4亿元。

2017年,资本市场行情有所回暖,永诚财险股票投资收益亦有所好转,但2018年的资本市场显然不如人意,这或许是永诚财险亏损扩大的主要原因。

2019年,对于永诚财险和其管理团队来说,能否实现转亏为盈值得关注。而据媒体报道,永诚财险新的战略已经搭建完成,公司正在推进二次创业,对发展理念、增长动力、经营模式等进行了调整和改革。

中国人保三大业务市场占有率齐下滑8高管年薪超百万...

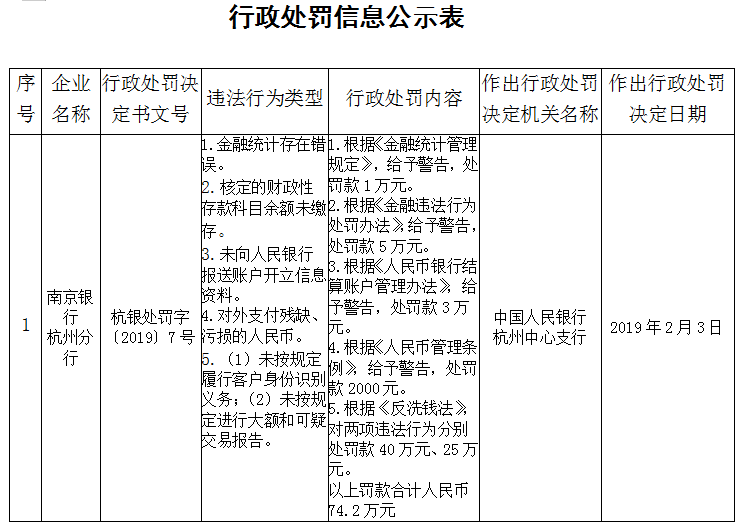

南京银行杭州分行五宗违法遭罚款74万遭央行警告。...

银盛支付“坏孩子”屡教不改2247万元罚单后再曝违...

雅堂金融退出P2P的风口浪尖上,现在的雅堂还好吗?...