中国邮政储蓄银行亮出2018年成绩 不良贷款率仅0.86%,拨备覆盖率达346.80%。

3月26日,中国邮政储蓄银行发布2018年年度报告,成为首家披露年报的国有大行。

除该银行2018年营收与净利润两项指标双增外,邮储银行资产结构优化带来息差大幅提高,2018年净息差2.67%,高于同期商业银行2.18%的息差水平;同比亦大幅提升27BP。主要是资产收益率明显走高。

值得一提的是,该行资产质量以及拨备前利润增速亮眼。数据显示,邮储银行资产质量持续提升,不良贷款率仅0.86%,拨备覆盖率高达346.80%。

2018年,邮储银行坚守零售战略定位,贯彻落实新发展理念和高质量发展要求,经营业绩持续向好,盈利能力持续提升,拨备基础持续夯实,资产质量保持优异,服务实体经济质效显著,交出了一份亮丽的答卷。

不良贷款率仅0.86%

拨备覆盖率高达346.80%

除了亮眼的经营业绩,不到行业水平一半的不良率以及亮眼的拨备前利润让邮储银行2018年的年报颇具份量。

从年报中公布的数据也足以说明问题,该行拨备前利润同比增长高达39.91%,在当前的环境下实属难得。同时拨备覆盖率达到346.80%,是行业平均水平近两倍,较上年末提升22.03个百分点。

这也得益于邮储银行奉行审慎的风险偏好。邮储银行有效夯实内控合规管理基础,建立健全风险监测预警工作机制,制定并实施打好防范化解重大风险攻坚战三年规划。深入开展银行业市场乱象整治工作,狠抓资产质量管控,全面摸排风险底数,及时处置和化解风险。该行主动前瞻研判,前瞻性地补充计提贷款减值准备,提高未来风险抵补能力。充足的拨备和“一大一小”的贷款组合模式使得该行能够从容应对未来的机遇与挑战,为高质量发展和持续回报股东提供了有力保障。

与此同时,干净的资产负债表一直是邮储银行的最大亮点之一。据年报显示,该行不良贷款率0.86%,不到行业平均水平的一半。不良+关注类贷款比例1.49%,不到行业平均水平1/3。相较于目前监管要求逾期90天以上贷款纳入不良,邮储银行采取更加审慎稳健的风险政策,进一步突出风险管理的前瞻性,不良贷款与逾期90天以上贷款比例达到1.33,逾期60天以上贷款已基本全部纳入不良,逾期30天以上贷款纳入不良比重也已达到97%,继续保持行业优秀的资产质量水平。

邮储银行表示,将坚持审慎的风险偏好,深化全面、全程、全员的风险管理体系,健全业务管理、风险合规、内审监察的“三道防线”,全面加强二级分行及以下机构内控体系建设,加强风险管控长效机制建设,强化关键领域风险防控,牢牢守住不发生系统性风险底线。

此外,凭借稳健的盈利能力和有效的成本管控,依靠内源资本补充,邮储银行资本充足率提升了1.25个百分点,达到13.76%,抵御风险能力进一步增强。

资产结构优化带来息差大升

通过梳理年报发现,邮储银行的总资产回报率、净利息收益率、资本充足率、成本收入比等各项指标均明显改善。

据邮储银行年报显示,该行2018年营业收入达到2,612.45亿元,同比增长16.18%;净利润首次突破500亿元,达到523.84亿元,同比增长9.80%;

同时,该银行资产结构优化带来息差大升。2018年净息差2.67%,显著高于同期商业银行2.18%的息差水平;同比亦大幅提升27BP。主要是资产收益率明显走高,2018年资产收益率达4.10%,同比提升20BP。资产收益率上升主要源于收益率较高的贷款资产占比同比提升4.3个百分点,结构改善,贷款收益率亦小幅上升;而负债成本率保持稳定,2018年仅1.46%,同比仅上升2BP。

资产负债规模也实现了平稳发展。截至2018年末,该行总资产规模达到9.52万亿元,较上年末增长5.59%;负债规模突破9万亿元,达到9.04万亿元,较上年末增长5.36%;其中存款余额8.63万亿元,较上年末增长7.00%。在英国《银行家》“2018年全球银行1000强”排名中,邮储银行按资产总额排名第21位。

此外,邮储银行业务结构持续优化。全行贷款总额首次突破4万亿元,达4.28万亿元,较上年末增长17.82%。贷款占总资产比重达到44.94%,存贷比达到49.59%,较上年末提升4.57个百分点,实现了上市之初承诺的“力争三年存贷比达到50%左右”目标。

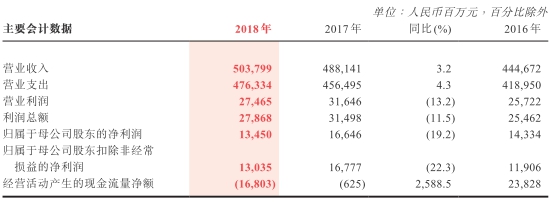

中国人保三大业务市场占有率齐下滑8高管年薪超百万...

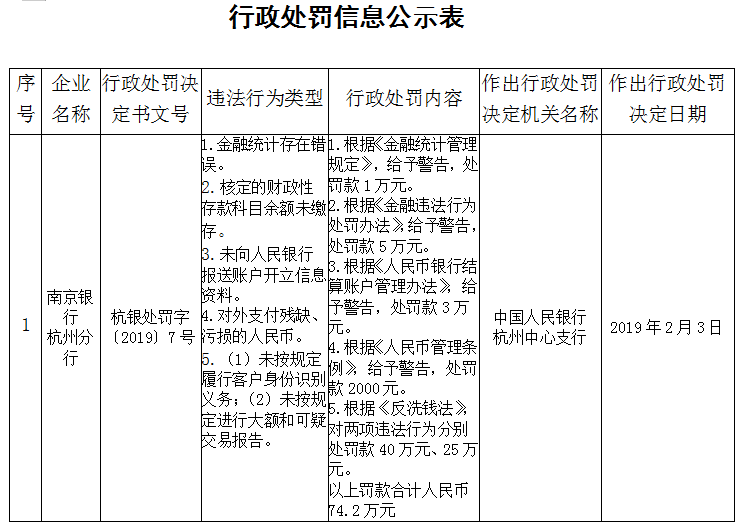

南京银行杭州分行五宗违法遭罚款74万遭央行警告。...

银盛支付“坏孩子”屡教不改2247万元罚单后再曝违...

雅堂金融退出P2P的风口浪尖上,现在的雅堂还好吗?...